O Clube Atlético Paranaense divulgou na última terça-feira os balanços patrimoniais do ano de 2006. Os documentos foram examinados pela auditoria independente Moore Stephens Lima Lucchesi, que forneceu parecer favorável às demonstrações contábeis do clube. Aos não especialistas em contabilidade, os documentos parecem complexos. Há uma série de expressões técnicas e dados que fogem da compreensão do torcedor atleticano que porventura não tenha familiaridade com a matéria.

Por essa razão, um exame dos relatórios financeiros em linguagem mais simples pode ajudar a compreender a situação econômico-financeira do clube. Para essa empreitada, a Furacao.com buscou apoio nas lições do contador Luciano Scherer, Doutor em Controladoria e Contabilidade pela USP, professor adjunto da UFPR e torcedor do Clube Atlético Paranaense. Scherer já avaliou demonstrações contábeis de outros clubes brasileiros, como Santos, São Paulo e Flamengo, e examinou os relatórios apresentados pelo Rubro-Negro nesta semana.

Na opinião dele, este relatório financeiro demonstra que o Clube Atlético Paranaense é gerido de maneira profissional. "O clube mantém uma disciplina orçamentária muito forte, o que é bastante positivo. Além disso, as dívidas são extremamente baixas e o endividamento financeiro é praticamente nulo, bem como não existem dívidas tributárias atuais", observa o professor.

Por outro lado, Luciano Scherer aponta como principais falhas a não divulgação da demonstração dos fluxos de caixa e a superficialidade das notas explicativas. "A não divulgação da Demonstração dos Fluxos de Caixa não permite que se faça uma avaliação das fontes de geração de caixa do Atlético, nem de que forma o clube desembolsa seu dinheiro", comenta Scherer. "Em quase todas as notas explicativas faltam detalhamentos que possibilitem a um analista fazer um julgamento mais apurado da situação econômico-financeira do clube", afirma, lembrando que clubes como Santos e São Paulo oferecem notas explicativas mais detalhadas em seus relatórios financeiros.

Solidez econômico-financeira

Assim como havia ocorrido em 2005, o Atlético apresentou superávit no exercício de 2006. Esta é uma grande notícia para os torcedores rubro-negros, uma vez que o clube vinha acumulando prejuízos até o ano de 2004.

Na avaliação de Luciano Scherer, a situação econômica do Atlético é bastante confortável. Talvez seja possível afirmar que, dado o contexto do futebol brasileiro, o clube apresente a posição econômica e financeira mais sólida entre todos os clubes de futebol da Série A e da Série B, levando-se em conta as análises que eu já fiz de outros clubes, garante ele.

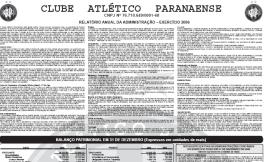

Balanço patrimonial

O exame do balanço patrimonial do Atlético Paranaense permite concluir que o clube possui uma sólida posição financeira, sendo auto-suficiente na geração de recursos operacionais para saldar suas obrigações. Além disso, o endividamento é baixo, o endividamento financeiro é praticamente inexistente, as obrigações tributárias atuais são pagas em dia e as atrasadas são parceladas.

O Atlético encerrou o ano de 2006 com pouco dinheiro em caixa (disponibilidades): R$ 159.787,00. Em 2005, o clube dispunha de R$ 5,6 milhões ao final do exercício. Por outro lado, o clube tem a receber em curto prazo a quantia de R$ 19,5 milhões, referente principalmente a transferências de atletas e a contratos de patrocínios.

Quanto aos direitos realizáveis de longo prazo, o clube contabilizou o montante de R$ 7,8 milhões em virtude de uma ação ajuizada contra a Federação Paranaense de Futebol em razão do descumprimento do contrato de cessão de uso do Pinheirão. A ação foi julgada procedente e a FPF foi condenada a pagar R$ 7,8 milhões ao Rubro-Negro. Contudo, é necessário ressalvar que este pagamento pode levar algum tempo para ocorrer. Na opinião do professor Luciano Scherer, esta quantia deveria ter sido informada por meio de nota explicativa, e não lançada como receita. "Por conta disso, o lucro do exercício de R$ 15,6 milhões deve ser considerado a menor em R$ 7,8 milhões. Logo, o resultado do exercício de fato é um superávit de R$ 7,8 milhões", afirma. Ainda assim, os números atleticanos impressionam. A título de comparação, em 2006, o São Paulo apresentou um lucro de R$ 2,486 milhões, o Flamengo teve um prejuízo de R$ 13,827 milhões, o Santos, um prejuízo de R$ 21,802 milhões e o Coritiba, um prejuízo de R$ 11,470 milhões.

O balanço revela ainda que no ano passado foram feitos investimentos da ordem de R$ 1,416 milhão na Kyocera Arena, de R$ 561 mil na sede administrativa e de R$ 7,152 milhões no CT do Caju.

Uma boa notícia para os atleticanos é o fato de que as dívidas de curto prazo foram reduzidas. Passaram de R$ 15,8 milhões em 2005 para R$ 13 milhões em 2006. Esse número não é alarmante em função de que o clube tem a receber em curto prazo quantia de cerca de R$ 19 milhões. Em outras palavras, há uma "folga financeira" para quitar as dívidas. Dos R$ 13 milhões de dívidas, a maior parte (R$ 8 milhões) é relativa à aquisição de jogadores.

Além disso, o endividamento bancário do Atlético é de apenas R$ 138 mil, valor muito baixo, algo raro entre os clubes brasileiros. No Coritiba, por exemplo, só os empréstimos de terceiros somam R$ 17,823 milhões, ou seja, mais que o endividamento de curto prazo total do Atlético.

Segundo as notas explicativas, o clube também não possui dívidas tributárias atuais, estando em situação regular perante as Receitas Federal, Estadual e Municipal e recolhendo devidamente os valores de FGTS e INSS. As dívidas tributárias de períodos anteriores, que somam R$ 6,258 milhões, estão sendo parceladas e esses pagamentos também estão ocorrendo em dia. A previsão é de que estas dívidas sejam definitivamente quitadas em cerca de onze anos. A título de comparação, o Flamengo possui dívidas tributárias de cerca de R$ 142 milhões de reais.

Nesse ponto, cabe uma ressalva em relação à futura Timemania. Ela prevê que os valores da loteria sejam utilizados pelos clubes para quitar suas dívidas tributárias com o governo. Entretanto, como o Atlético já possui parcelamentos de seus débitos tributários com o Governo, os recursos da futura Timemania a que o Atlético terá direito poderão ser utilizados pelo clube em suas atividades operacionais. Ou seja, para contratar jogadores, para obras de infra-estrutura etc. A grande maioria dos clubes brasileiros, como o Flamengo, utilizará a Timemania para quitar suas dívidas tributárias.

Estão contabilizados R$ 3,9 milhões para o pagamento de eventuais dívidas em ações judiciais. É bom destacar que esse valor indica o total em discussão. Ou seja, não representa necessariamente a quantia que o clube irá desembolsar, uma vez que isso depende de decisões judiciais. Mais uma vez, a título de curiosidade, no Flamengo, dívidas dessa natureza somam cerca de R$ 47,2 milhões.

Por fim, deve-se destacar que o clube apresentou lucros pelo segundo ano consecutivo. Até 2004, o Rubro-Negro vinha operando com prejuízos acumulados.

Demonstração do resultado

O Atlético obteve um montante de R$ 25,4 milhões a título de receitas operacionais em 2006. Isso representa uma queda de aproximadamente R$ 11,5 milhões em relação ao ano anterior. A principal razão para esse resultado foi a redução das receitas decorrentes do estádio. Em 2005, o Rubro-Negro obteve uma receita elevada em função da celebração da parceria com a multinacional Kyocera. Em 2006, os valores pagos foram mais baixos. As receitas esportivas também tiveram uma queda, de quase R$ 3 milhões. Contudo, parte dessa queda foi compensada pelo aumento de outras receitas operacionais, da ordem de cerca de R$ 1,5 milhão entre 2005 e 2006.

Deve-se observar que no montante das receitas operacionais não são considerados os valores que o clube obtém com a transferência de jogadores, que foi de R$ 29,510 milhões, que descontados os valores referentes a aquisição de jogadores, de R$ 12,435 milhões, resulta no saldo líquido de R$ 17,075 milhões.

O custo do departamento de futebol manteve-se estável em relação ao ano anterior, na casa dos R$ 27,6 milhões. O problema é que, como a receita operacional caiu e o custo operacional se manteve estável, o clube acabou apresentando um déficit operacional de R$ 2,1 milhões, ante um superávit operacional de R$ 9,3 milhões em 2005.

Fluxos de caixa

Apesar de o clube não haver publicado a efetiva Demonstração dos Fluxos de Caixa, o professor Luciano Scherer fez uma estimativa do fluxo de caixa com base nos dados apresentados no relatório financeiro:

Geração operacional de caixa: R$ 10,209 milhões. Esse valor representa o ingresso líquido aproximado de dinheiro no clube. É obtido da soma das receitas operacionais com a receita de venda de atletas, menos o custo de formação e aquisição de atletas, menos o custo operacional das atividades, menos as despesas administrativas do clube.

Variação dos ativos operacionais: aumento de R$ 2,989 milhões nos ativos operacionais entre 2005 e 2006. Esse aumento nos ativos operacionais deve ser interpretado como uma saída de caixa. Afinal, é como se o clube tirasse o dinheiro do caixa para adquirir esses ativos. Esses ativos operacionais representam os direitos a receber do clube, portanto, conversíveis em dinheiro no ano seguinte (ou seja, 2007).

Variação dos passivos operacionais e financeiros: diminuição de R$ 3,596 milhões. Essa diminuição dos passivos operacionais e financeiros deve ser interpretada como uma saída de caixa. Afinal, o nível de endividamento caiu, o que significa que o clube pagou essas dívidas.

Fluxo de caixa gerado nas atividades operacionais e de financiamento: obtido da soma da geração operacional de caixa com a variação dos ativos operacionais e a variação dos passivos operacionais e de financiamento. Ou seja, R$ 3,624 milhões.

Investimentos efetuados: R$ 9,130 milhões. Trata-se dos investimentos correspondentes às aquisições de ativos imobilizados durante o ano.

Variação de disponibilidades: corresponde ao fluxo de caixa gerado nas atividades operacionais e de financiamento menos o total de investimentos. Ou seja, R$ 5,130 milhões negativo. Ou seja, durante o ano, o Atlético consumiu esse valor de disponibilidades.

Exame dos índices do relatório financeiro do Atlético

Além do professor Luciano Scherer, a Furacao.com conversou com outros especialistas em contabilidade e auditoria. O exame a seguir é fruto de um exame dos índices apresentados no relatório financeiro do Atlético em 2006. Confira:

ÍNDICE DE LIQUIDEZ CORRENTE

Índice de Liquidez Corrente = Ativo circulante/Passivo circulante = 1,54

A liquidez corrente mede a capacidade de pagamento das obrigações de curto prazo (passivo circulante) mediante o uso de bens e créditos circulantes (ativo circulante). No caso do Atlético, este índice é de 1,54. Ou seja, para cada R$ 1,00 de dívida de curto prazo, o Atlético pode pagar R$ 1,54. Supondo que o clube tivesse de quitar todas as dívidas de curto prazo hoje, isso seria feito sem problemas e ainda sobraria dinheiro em caixa, partindo do pressuposto que o clube receba integralmente e em dia os valores que tem a receber, constantes em seu ativo circulante.

ÍNDICE DE LIQUIDEZ TOTAL

Índice de Liquidez Total = Ativo circulante + Ativo Realizável a Longo Prazo/Passivo Exigível = 1,29

É mais abrangente que Índice de Liquidez Corrente porque mede a capacidade de pagamento de todas as obrigações (de curto e longo prazo) mediante o uso de recursos não permanentes (todos os recursos, salvo os menos líquidos, os que não vão virar dinheiro). O índice do Atlético é 1,29 e tem o mesmo significado relatado acima.

ÍNDICE DE SOLVÊNCIA GERAL

Índice de Solvência Geral = Ativo total/Passivo exigível = 3,057

Este índice se presta para avaliar se a empresa, no caso de falência, teria condições de quitar todas as obrigações, considerando também os recursos do ativo permanente (ou seja, todo o ativo para quitar todo o passivo). O índice do Atlético é 3,057. Isso significa que o ativo permanente do clube é elevado, uma vez que sem considerá-lo o índice era 1,29 e com ele passou para 3,057.

TAXA DE RETORNO SOBRE O INVESTIMENTO TOTAL

Taxa de Retorno sobre o Investimento Total = Lucro Liquido do Exercício/Ativo total = 0,22

Indica o retorno, na forma de lucro, sobre o patrimônio bruto (ativo total) aplicado em todas as atividades da empresa. Basicamente, indica o quanto o lucro representa dentro do ativo total (aplicações da empresa). O do Atlético é 0,22.

ÍNDICE DE IMOBILIZAÇÃO DO CAPITAL PRÓPRIO

Índice de Imobilização do Capital Próprio = Ativo Permanente/Patrimônio Líquido = 0,85

Indica o quanto é utilizado de capital próprio para financiar o ativo permanente. Sendo o AP um tipo de aplicação de retorno demorado, o mais adequado é que seja financiado por recursos próprios ou por empréstimos de LP. Se este índice é igual a 1, indica que o AP é integralmente financiado com recursos próprios. Um índice inferior a 1 (como no caso do Atlético) traduz que, além de financiar o ativo permanente com recursos próprios, a empresa financia, parcialmente, as aplicações no ativo circulante e/ou no ativo realizável a LP.

ÍNDICE DE IMOBILIZAÇÃO DO INVESTIMENTO TOTAL

Índice de Imobilização do Investimento Total = Ativo Permanente/Ativo Total = 0,57

Significa a parte do ativo total aplicada no ativo permanente. O do Atlético é 0,57.

ÍNDICE DE ENDIVIDAMENTO TOTAL

Índice de Endividamento Total = Passivo exigível/Ativo total = 0,32

Indica a parcela do ativo financiada por recursos de terceiros. Pela diferença, é possível saber a parcela financiada por recursos próprios. É bom o índice ser menor que 1 – quanto menor melhor. O do Atlético é 0,32.

ÍNDICE DE GARANTIA DE CAPITAL DE TERCEIROS

Índice de Garantia de Capital de Terceiros = Patrimônio Líquido/Passivo exigível = 2,05

Indica a garantia proporcionada ao capital de terceiros em razão da existência de recursos próprios. Quanto maior o volume de recursos próprios, maior a garantia. O do Atlético é 2,05, o que significa que o clube pode proporcionar uma garantia que cobre duas vezes a dívida.

ÍNDICES DE PARTICIPAÇÃO DAS DÍVIDAS DE CURTO PRAZO E DE LONGO PRAZO

Indicam a participação, no total das obrigações, das dívidas de curto e longo prazos. O Atlético possui 57% de dívidas de curto prazo e 42% de dívidas de longo prazo. Isso não é preocupante, considerando os bons índices de liquidez e o volume grande de capital próprio financiando as suas aplicações. É importante lembrar que o total das dívidas corresponde a somente 32% dos recursos. O restante do ativo é financiado por capital próprio.

Veja mais notícias do Athletico Paranaense, acompanhe os jogos, resultados, classificação e a história do Club Athletico Paranaense.